1.117.896

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

Pénzügyi jog I.

| Kiadó: | Aula Kiadó Kft. |

|---|---|

| Kiadás helye: | Budapest |

| Kiadás éve: | |

| Kötés típusa: | Ragasztott papírkötés |

| Oldalszám: | 300 oldal |

| Sorozatcím: | |

| Kötetszám: | |

| Nyelv: | Magyar |

| Méret: | 24 cm x 18 cm |

| ISBN: | 963-9585-52-1 |

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Fülszöveg

A pénzügyi jog jellegét, terjedelmét, a jogrendszerben elfoglalt helyét igen sokan értelmezték és értelmezik jelenleg is természetesen mindenki a saját maga által felállított kritériumrendszer közepette vizsgálódik.A jelen kötet és majd az ezt követő második kötet alapvetően jogi egyetemi tananyagot tartalmaz; elkerülni szándékozik az elméleti és jogtörténeti fejtegetéseket.

Ugyanakkor a kötet tartalmának áttekintésekor és az anyagrészek egymáshoz viszonyított súlyának vizsgálatakor egyértelművé válik, hogy a szerkesztő mit gondol a pénzügyi jog helyéről és súlyáról a jogi egyetemi oktatásban, milyen anyagrészeket tart fontosnak kiemelni ahhoz, hogy azok legalábbis szándéka szerint megtanulható és értelmesen használható ismeretet jelentsenek a hallgatók részére.

A pénzügyi jog részeként a jelen és a tervezett második kötet alapvetően három, nagyjából egyenlő súlyú területre koncentrál; ezek: az adójog, az államháztartás joga és a pénz- és tőkepiac joga.

Tartalom

I. FEJEZET. AZ ÁLLAMI PÉNZÜGYEK RENDSZERE, KÜLÖNÖSTEKINTETTEL AZ ADÓZÁS RENDSZERÉRE 1

1. AZ ÁLLAMI PÉNZÜGYEK RENDSZERE 1

1.1 Az állami bevételek rendszere 1

1.2 Az állami kiadások főbb jellemzői 3

2. AZ ADÓVISZONYOK JELLEMZŐI 4

3. AZ ADÓ FOGALMA 5

4. A KÖLTSÉGVETÉSI TÁMOGATÁSOK 6

5. AZ ADÓRENDSZERRŐL ÁLTALÁBAN, AZ ADÓK RENDSZEREZÉSE 6

6. A MAGYAR ADÓRENDSZER 7

7. AZ ADÓJOG FORRÁSAI 8

7.1 Az adójog magyar forrásai 8

7.2 Az adójog közösségi forrásai 10

8. AZ ADÓZÁS ALAPELVEI 12

8.1 Alkotmányos alapelvek 13

8.2 Eljárási alapelvek 13

9. AZ ADÓZÁSI FOLYAMAT 15

10. ADÓELLENÁLLÁS FORMÁI 17

10.1 Az adómegtagadás 17

10.2 Az adókikerülés 17

10.3 Az adókijátszás 17

11. AZ ADÓTÉNYÁLLÁS 17

11.1 Az adóalany, az adózó és más személyek 18

11.2 Az adótárgy 19

11.3 Az adóalap 19

11.4 Az adómérték 19

11.5 Az adómentesség és adókedvezmény 20

12. AZ ADÓJOGI NORMA SZERKEZETE 20

II. FEJEZET. AZ ADÓZÁS ELJÁRÁSI SZABÁLYAI 21

1. AZ ADÓZÓI JOGOK 21

2. AZ ADÓZÓI KÖTELEZETTSÉGEK 22

2.1 A bejelentkezés és bejelentés szabályai 23

2.1.1 A bejelentés szabályai általában 23

2.1.2 Az általános forgalmi adókötelezettség bejelentésére vonatkozó speciális

szabályok 24

2.1.3 A változás bejelentése 25

2.1.4 Az adózó bejelentés szerinti nyilvántartásba vétele 25

2.2 Az adómegállapítás 26

2.2.1 Az önadózás 26

2.2.2 A kifizető, a munkáltató és az adóhatóság adómegállapítása 26

2.2.3 A kivetés 28

2.2.4 A kiszabás 28

2.2.5 Az adóbeszedés 28

2.2.6 Feltételes adómegállapítás 29

2.3 Az adóbevallás 29

2.3.1 Az adóbevallás rendje 29

2.3.2 A helyi adók bevallása 31

2.3.3 Az adóbevallás különös szabályai 31

2.3.4 Az adóbevallás kijavítása 32

2.3.5 Az adófizetés és adóelőleg fizetés 32

2.3.6 Bizonylatok, könyvvezetés, nyilvántartás 36

2.3.7 A nyilatkozattétel és tanúvallomás 37

3. AZ ADÓHATÓSÁGOK 37

3.1 Az Adó és Pénzügyi Ellenőrzési Hivatal 38

3.2 A Vám és Pénzügyőrség 38

3.3 Az illetékhivatal 40

3.4 A helyi önkormányzat jegyzője 40

3.5 Az adóhatóságok illetékessége 41

3.6 A pénzügyminiszter feladatai az adóztatással kapcsolatban 41

4. AZ ADÓZÁSSAL KAPCSOLATOS ADATKEZELÉS 42

4.1. Az adatkezelés szabályai általában 42

4.2. Az adótitok 42

5. AZ ADÓIGAZGATÁSI ELJÁRÁS 44

5.1 Az adóellenőrzés 44

5.2 A hatósági eljárások 52

5.2.7 A behajthatatlan adótartozás törlése 56

5.2.8 Jogorvoslat az adóigazgatási eljárásban 56

5.3. A végrehajtási eljárás 59

5.3.1 Az adóvégrehajtási eljárásról általában 59

5.3.2 Eljáró hatóságok 59

5.3.3 A végrehajtási eljárás megindítása 59

5.3.4 Végrehajtás munkabérre 60

5.3.5 Végrehajtás bankszámlán kezelt összegre 60

5.3.6 Végrehajtás ingó vagyontárgyakra 60

6. AZ ÖNELLENŐRZÉS 62

7. FELELŐSSÉG AZ ADÓJOGBAN 62

8. ADÓJOGI SZANKCIÓK 63

8.1 Az önellenőrzési pótlék 64

8.2 A késedelmi pótlék 64

8.3 Mulasztási bírság 65

8.4 Az adóbírság 66

8.5 Az intézkedések 67

8.6 A jövedéki bírság 68

9. AZ ELÉVÜLÉS 69

9.1 Az adó megállapításához való jog elévülése 69

9.2 Az adó végrehajtásához való jog elévülése 69

9.3 Az elévülés nyugvása, félbeszakadása 69

10. AZ ADÓIGAZGATÁST ÉRINTŐ KÖZÖSSÉGI SZABÁLYOZÁS 69

10.1 Az adóigazgatást érintő kölcsönös segítségnyújtás szabályozása 69

10.2 Az adóbehajtást érintő kölcsönös segítségnyújtás szabályozása 72

10.2.1 Hatályos jogi szabályozás 72

10.2.2 A behajtási irányelv hatálya 72

III. FEJEZET. A FORGALMI ADÓK 75

1. A forgalmi adókról általában 75

2. A Magyarországon működtetett forgalmi adók 75

IV. FEJEZET. AZ ÁLTALÁNOS FORGALMI ADÓ 77

1. Az egységes közösségi Áfa.-szabályozás jelentősége, a harmonizáció főbb lépései 77

2. Az Áfa.-törvény (az 1992. évi LXXIV. törvény) által létrehozott rendszer alapvető

jellemzői 79

3. Az Áfa.-törvény hatálya 80

3.1 Területi hatály 80

3.2 Személyi hatály 80

3.3 Tárgyi hatály 81

3.3.1 Az adóalany által belföldön végzett termékértékesítés és szolgáltatásnyújtás 81

3.3.2 Az Európai Közösségen belülről történő termékbeszerzés 84

3.3.3 Termékimport 84

4. A Közösségen belüli termékértékesítések szabályai 85

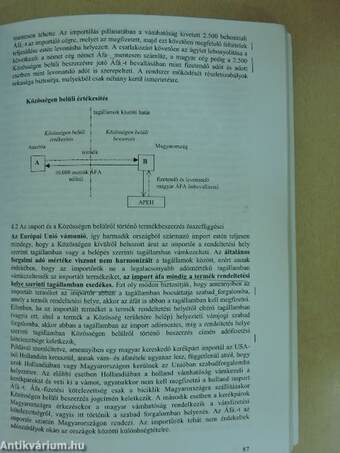

4.1 Közösségen belülről történő beszerzés (adóalanyok közötti ügyletek) 86

4.2 Az import és a Közösségen belülről történő termékbeszerzés összefüggései 87

4.3 Közösségen belülről történő beszerzés (speciális vevői körnek értékesített

termékek - 7/A. § (3)-(4) bekezdés) 88

4.4 Közösségen belülről történő beszerzés (saját termék tagállamok közötti „mozgatása") 88

4.5 Közösségen belülről történő új közlekedési eszközök beszerzése 89

4.6 A távértékesítés 90

4.7 Az ún. háromszög-ügyletek 91

5. Az adó alapja 92

6. A teljesítés helye 93

6.1 A teljesítés helye termékértékesítés esetén 93

6.2 Teljesítés helye szolgáltatásnyújtás esetén 94

7. Az adófizetési kötelezettség keletkezésének az időpontja 96

8. Az adó mértéke 96

9. Az adómentességek 97

9.1 Adómentesség levonási joggal 97

10. Az adó levonása 98

11. Az adó fizetésére kötelezett személyek 101

12. Különös adózási módok 102

13. Eljárási szabályok 102

13.1 Az áfa megállapítása, elszámolása, visszaigénylése 102

13.2 Számlázási szabályok 103

13.3 Intrastat-bevallás 105

13.4 Összesítő Nyilatkozat 105

14. Információcsere rendszer 105

v. fejezet. a jövedéki adó 107

I. RÉSZ. A JÖVEDÉKI ADÓZTATÁS ÁLTALÁNOS KÉRDÉSEI 107

II. RÉSZ. A JÖVEDÉKI ADÓ ALAPVETŐ SZABÁLYAI A KÖZÖSSÉGI

IRÁNYELVEKBEN 108

1. A szabályozás alapjai 108

1.1 A Római Szerződés 108

1.2 A másodlagos jogforrások 109

2. A jövedéki adóztatásra vonatkozó alapvető közösségi szabályok 109

2.1 A jövedéki adókötelezettség keletkezése 110

2.2 A jövedéki adófizetési kötelezettség; az adófizetés helye - a rendeltetési ország

elve 110

2.3 A közösségi jövedéki adórendszer és legfontosabb elemei 111

2.3.1 Az adóraktárak szabályozása 111

2.3.2 A bejegyzett/nem bejegyzett kerekedő 112

2.3.3 Az adóügyi képviselő (adóképviselő) 112

2.3.4 A tagállamok között adófelfüggesztéssel való szállítás 113

2.4 A jövedéki biztosítékokra vonatkozó előírások 113

2.5 Általános adómentességek 114

2.6 Az adózott termékek szállítása a közösségen belül 114

2.7 Kereskedelem harmadik országokkal 115

3. Az egyes jövedéki termékekre vonatkozó előírások 115

3.1 Alkoholtermékek és alkoholtartalmú italok 115

3.1.1 Általános adómentességek 115

3.1.2 Az egyes alkoholtermékekre vonatkozó előírások 116

3.1.3 Ásványolajtermékek 118

3.1.4 Dohánygyártmányok 120

4. A közösségi és a magyar szabályozás speciális esetei 121

4.1 A kötelező adómérték elérésére biztosított átmeneti idő 121

4.2 A bérfőzésre vonatkozó szabályok változása 121

III. RÉSZ 123

1. A JÖVEDÉKI ADÓKÖTELEZETTSÉG ÁLTALÁNOS SZABÁLYAI

A MAGYAR JOGBAN 123

2. A JÖVEDÉKI TÖRVÉNY HATÁLYA 123

2.1 Területi hatály 123

2.2 Tárgyi hatály 123

2.3 A jövedéki törvény személyi hatálya 123

3. ADÓKÖTELEZETTSÉG KELETKEZÉSE 124

4. AZ ADÓ ALANYA 125

5. ADÓMENTESSÉG 125

6. AZ ADÓFELFÜGGESZTÉS 125

6.1 Az adófelfüggesztés esetei 125

6.2 Adófelfüggesztéssel történő szállítás 126

6.3 Az adófelfüggesztés megszűnése 126

6.3.1 Végleges mentesülés az adómegállapítási és adófizetési kötelezettség alól 126

6.3.2 Az adómegállapítási és adófizetési kötelezettség beállta 127

7. AZ ADÓ FIZETÉSÉRE KÖTELEZETT SZEMÉLY 128

8. AZ ADÓRAKTÁR MŰKÖDTETÉSE 129

8.1 Az adóraktári engedély 129

8.2 A jövedéki biztosíték 130

8.3 Adóraktári engedély megszűnése 130

8.4 Az adóraktár bizonylatolási, nyilvántartási és elszámolási kötelezettsége 131

9. A JÖVEDÉKI TERMÉK ADÓMENTES FELHASZNÁLÁSA 132

10. ADÓVISSZAIGÉNYLÉS (ADÓLEVONÁS) 132

11. EGYES ADÓZÁSI ÉS ELJÁRÁSI SZABÁLYOK 132

11.1 Alkalmazandó jogszabályok 132

11.2 Az adómegállapítás módja 133

12. HATÓSÁGI FELÜGYELET 133

13. JÖVEDÉKI TERMÉKEK.KERESKEDELME A SZABADFORGALOMBAN 134

14. JOVEDEKI ELLENÓRZES ES JOGKÖVETKEZMÉNYEK 135

14.1 Jövedéki ellenőrzés 135

14.2 Jogkövetkezmények 136

14.2.1 Adóbírság 136

14.2.2 Mulasztási bírság 137

14.2.3 Jövedéki bírság 137

14.2.4 Intézkedések 13

14.2.5 Lefoglalás 139

IV RÉSZ AZ EGYES JÖVEDEKITERMEKEKRE VONATKOZÓ RENDELKEZÉSEK A MAGYAR SZABÁLYOZÁSBAN 139

1. AZ ÁSVÁNYOLAJOK 139

1.2 Adóalap, adómérték 140

1.3 Ásványolaj adóraktár 140

2. AZ ALKOHOLTERMÉK 140

2.1 Az alkoholtermék meghatározása 140

2.2 Adóalap, adómérték 141

2.3 Alkoholtermék adómentes felhasználása 141

2.4 Alkoholtermék adóraktár 141

2.5 A zárj egy alkalmazása 141

3. SÖR 142

3.1 A sör meghatározása 142

3.2 Adóalap, adómérték 142

3.3 Söradóraktár 142

4. BOR 143

4.1 A bor meghatározása 143

4.2 Adóalap, adómérték 143

4.3 A bor előállítása 143

4.4 Egyszerűsített adóraktári engedély 144

4.5 Bor adóraktár 144

5. A PEZSGŐ 144

5.1 A pezsgő meghatározása 144

5.2 Adóalap, adómérték 145

5.3 Pezsgő adóraktár 145

6. KÖZTES ALKOHOLTERMÉK 145

6.2 Adóalap, adómérték 145

7. DOHÁNYGYÁRTMÁNY 145

7.1 A dohánygyártmány fogalma 145

7.2 Adóalap, adómérték 146

7.3 Adójegy alkalmazása 146

7.4 Dohánygyártmány adóraktár 147

VI. FEJEZET. A VÁMJOG149

I. A VÁMJOG SZABÁLYOZÁSÁNAK ÁLTALÁNOS KÉRDÉSEI 150

1. Az Európai Unió vámjogi szabályozásának alapvető jogforrásai 150

2. A Római Szerződés és az Európai Bíróság kapcsolódó gyakorlata 150

3. A másodlagos jogforrások 156

4. A magyar szabályozás 159

II. A VÁMJOG RÉSZLETES SZABÁLYAI 159

1. A Közösségi vámkódex hatálya és alapvető fogalmai 159

2. A személyek jogai a vámeljárásban 160

2.1 A képviseleti jog 160

2.2 A vámhatóság határozathozatali kötelezettsége 160

2.3 A tájékoztatás 161

3. A vámeljárás alapvető elemei 162

4. Az áruk származása 163

4.1 A nem preferenciális szabályok 163

4.2 A preferenciális szabályok 164

4.3 Vámuniós megállapodások 164

5. Az áruk vámértéke 164

6. Az áruk vámjogi helyzete 166

7. Vámeljárások 166

8. Vámszabad területek és vámszabad raktárak 170

9. A vámtartozás és vámbiztosítékok 170

10. Vámmentességek 172

11. Újrakivitel, megsemmisítés és felajánlás az államkincstár javára 172

12. Jogorvoslat 173

13. A Vám és Pénzügyőrség 175

14. Átmeneti mentesség a csatlakozással kapcsolatban 175

VII. FEJEZET. AZ ILLETÉKEK 177

I. RÉSZ. AZ ILLETÉKEKRŐL ÁLTALÁBAN 177

1. AZ ILLETÉKEK RENDSZERE 177

2. Az illetéktörvény területi és személyi hatálya 178

3. Az illetékkötelezettség keletkezése 178

4. Illetékmentesség 179

5. Az eljáró adóhatóság 180

II. RÉSZ. A VAGYONSZERZÉSI ILLETÉKEK 180

A) Az öröklési és az ajándékozási illeték 180

2. Az öröklési és ajándékozási illeték tárgya 180

3. Az öröklési és az ajándékozási illeték alapja 181

4. Az öröklési és az ajándékozási illeték mértéke 182

6. Öröklési és ajándékozási illetékmentességek, kedvezmények 184

6.1 Öröklési illetékmentességek 184

6.2 Öröklési illetékkedvezmények 184

6.3 Ajándékozási illetékmentességek 184

6.4 Ajándékozási illetékkedvezmény 185

B) A visszterhes vagyonátruházási illeték 185

1. A visszterhes vagyonátruházási illeték tárgya 185

2. Az illeték alapja és általános mértéke 186

3. Lakástulajdon visszterhes vagyonátruházási illetékének mértéke 186

4. Ingatlanforgalmazási célú vagyonszerzések illetéke 187

5. Hitelintézet ingatlanszerzésének visszterhes vagyonátruházási illetéke 187

6. Gépjármű és pótkocsi visszterhes vagyonátruházási illetékének mértéke 187

7. Illeték közös tulajdon megszüntetése esetén 187

8. Visszterhes vagyonszerzési illetékmentességek, illetékkedvezmények 187

III. RÉSZ. AZ ELJÁRÁSI ILLETÉKEK ÉS 189

A) Az államigazgatási eljárási illetékek 189

1. Az illeték tárgya 189

2. Az illeték mértéke 189

3. Az illeték megfizetése 191

4. Illetékmentesség 192

5. Az államigazgatási eljárási illeték fizetésének módja 193

B) A bírósági eljárási illetékek 193

3. A polgári eljárási illetékek 194

3.1 A polgári eljárás illetékének alapja 194

3.2 Az elsőfokú polgári eljárások illetékének általános mértéke 194

3.3 Tételes illetékek 195

3.4 A cégbírósági eljárás illetéke 195

3.5 A jogorvoslat illetéke a polgári eljárásban 196

3.5.1 A fellebbezés illetéke 196

3.5.2 A felülvizsgálati eljárás illetéke, a perújítás illetéke 196

3.5.3 Jogorvoslati eljárásokban érvényesülő kedvezmények 196

4. A büntetőeljárás illetéke 196

5. Választottbírósági eljárásban az illeték mértéke 197

6. Illetékkedvezmények és mentességek 197

6.1 Illetékmentességek 197

6.2 Illeték kedvezmények 198

6.3 Illetékfeljegyzési jog 199

7. A bírósági eljárási illeték fizetési módjai 200

C) Az igazgatási és bírósági szolgáltatások díja 200

D) Egyéb eljárási szabályok 200

1. Az illeték alapjának megállapítása 200

2. A vagyoni értékű jogok értékének megállapítása 201

3. Az illeték megfizetése 201

3.1 Az illetékfizetés módja 201

3.2 Fizetési meghagyás 202

4. Szankciók 202

4.1 Mulasztási bírság 202

4.2 Késedelmi pótlék 202

5. Elévülés 202

6. A hagyaték (vagyonátszállás) bejelentése a közjegyző által 203

VIII. FEJEZET. A HELYI ADÓK ÉS A GÉPJÁRMŰADÓ 205

1. RÉSZ. A HELYI ADÓK 205

1. A HELYI ADÓKRÓL ÁLTALÁBAN 205

2. VAGYONI TÍPUSÚ ADÓK 206

2.1 Az építményadó 206

2.1.1 Az adókötelezettség 206

2.1.2 Az adó alanya 207

2.1.3 Az adómentesség 207

2.1.4 Az adókötelezettség keletkezése, változása és megszűnése 207

2.1.5 Az adó alapja 207

2.1.6 Az adó mértéke 207

2.1.7 Az adófelfüggesztés 208

2.2 A telekadó 208

2.2.1 Az adókötelezettség 208

2.2.2 Az adó alanya 208

2.2.3 Az adómentesség 209

2.2.4 Az adókötelezettség keletkezése, változása és megszűnése 209

2.2.5 Az adókötelezettség 209

2.2.6 Az adó alapja 209

2.2.7 Az adó mértéke 209

3. KOMMUNÁLIS JELLEGŰ ADÓK 210

3.1 A kommunális adó 210

3.1.1 Magánszemély kommunális adója 210

3.1.2 Vállalkozók kommunális adója 211

3.2 Idegenforgalmi adó 211

3.2.1 Az adókötelezettség, az adó alanya 211

3.2.2 Az adómentesség 211

3.2.3 Az adó alapja 211

3.2.4 Az adó mértéke 211

3.2.5 Az adó beszedésére kötelezett 212

4. HELYI IPARŰZÉSI ADÓ

4.1 Az adókötelezettség, az adó alanya 212

4.2 Az állandó és ideiglenes jelleggel végzett iparűzési tevékenység 212

4.3 Az adókötelezettség keletkezése és megszűnése 121

4.4 Az adó alapja 212

4.5 Az adó mértéke 213

4.6 Az önkormányzat által nyújtható adómentesség, adókedvezmény 213

2. RÉSZ. A GÉPJÁRMŰADÓ 214

1. A BELFÖLDI GÉPJÁRMŰVEK ADÓJA 214

1.1 Az adó alanya, az adófizetésre kötelezett 215

1.2 Az adókötelezettség keletkezése 215

1.3 Az adókötelezettség változása, megszűnése, az adófizetési kötelezettség

szünetelése 215

1.4 Adómentesség 216

1.5 Az adó alapja 216

1.6 Az adó mértéke 216

1.7 Adókedvezmény 216

1.8 Az adó megállapítása és kezelése 217

2. A KÜLFÖLDÖN NYILVÁNTARTOTT GÉPJÁRMŰVEK ADÓJA 217

2.1 Az adó fizetésére kötelezett 217

2.2 Az adókötelezettség kezdete 217

2.3 Az adókötelezettség megszűnése, szünetelése 217

2.4 Adómentesség 217

2.5 A fizetendő adótétel 218

2.6 A megfizetés módja 218

2.7. Az adó megfizetésének ellenőrzése 219

IX. FEJEZET. A KÖLTSÉGVETÉSI SZABÁLYOZÁS 221

1. A szabályozás tárgya 221

2. A szabályozás módja és főbb forrásai 221

3. A költségvetés megalkotásának hasonlóságai és különbségei a közösségi és magyar

szabályozásban 223

4. A költségvetés végrehajtásának hasonlóságai és különbségei a közösségi és magyar

szabályozásban 224

5. A költségvetés ellenőrzésének hasonlóságai és különbségei a közösségi és magyar

szabályozásban 224

1. RÉSZ. A MAGYAR ÁLLAMHÁZTARTÁS SZABÁLYOZÁSA 225

1. AZ ÁLLAMHÁZTARTÁS ÉS JOGRENDSZERE 225

1.2 Az állami feladatok 226

1.3 Költségvetés és költségvetési jog 227

1.4 A központi költségvetés államháztartási alrendszert 228

1.5 A költségvetés nemzetgazdasági funkciói 229

1.6 Az államháztartási alapelvek 229

1.5 A költségvetési kötelezettségvállalások 230

1.6 Az államháztartás bevételei 230

1.7 Korábbi költségvetési szabályozás 232

2. A KÖLTSÉGVETÉS RENDSZERE 232

2.2 A költségvetési jogviszony 232

2.3 A költségvetési jog 233

2.4 A költségvetés nyelvtani értelemben 233

2.5 A költségvetés tagozódása 234

2.6 A költségvetés kiadásai és bevételei 234

2.7 A központi költségvetés szerkezeti rendje 234

2.8 A költségvetés megállapításának folyamata és szabályai 236

2.8.1 Az Országgyűlés feladatai 236

2.8.2 A Kormány feladatai 237

2.8.3 A pénzügyminiszter feladatai 238

2.8.4 A fejezet felügyeletét ellátó szerv vezetőjének feladatai 238

2.8.5 A költségvetési tervezés 240

2.9 A költségvetés elfogadásának menete 242

2.10 A költségvetési törvény 243

2.11 Kincstári költségvetés 245

2.12 A költségvetés módosítása 245

2.13 Az Állami Számvevőszék szerepe a költségvetési törvényjavaslat elfogadásánál 246

3. A KÖLTSÉGVETÉS VÉGREHAJTÁSA 247

3.1 A végrehajtás fogalma 247

3.2 Költségvetési szervek fajtái 247

3.3 A költségvetési szervek tevékenysége 250

3.4 Pénzgazdálkodási rendelkezési jog 250

3.5 A pénzellátás rendje 253

3.6 Az államháztartás alrendszerei költségvetése végrehajtásának pénzügyi

lebonyolítása, a Magyar Államkincstár feladatai a tételes jog szerint 253

3.6.1 A Kincstár szervezete 253

3.6.2 A Kincstár feladatai különösen: 254

4. A KÖLTSÉGVETÉS VÉGREHAJTÁSÁNAK ELLENŐRZÉSE. A ZÁRSZÁMADÁS 257

4.1 Az ellenőrzésről általában 257

4.2 A költségvetési beszámoló 257

4.3 A számvevőszéki ellenőrzés 258

4.4 A kormányzati ellenőrzés 259

4.5 A belső ellenőrzés 261

5. AZ ÁLLAMADÓSSÁGÜGY PÉNZÜGYI JOGA 261

5.1 Az államadósságügy fogalma 261

5.2 Az államadósság fajtái 262

5.3 Az államadósság hatályos jogban 262

5.4 Az államháztartás alrendszerinek szerepe, az Államadósságkezelő Központ Rt 263

6. TÁRSADALOMBIZTOSÍTÁS PÉNZÜGYI ALAPJAI 265

6.1 A társadalombiztosításról általában 265

6.2 A társadalombiztosítás a hatályos jogban 265

6.3 A társadalombiztosítás szervezete 267

6.4 A társadalombiztosítási ellátások 268

6.4.1 Az egészségbiztosítási ellátások 268

6.4.2 A nyugdíjbiztosítási ellátások 269

7 AZ ELKÜLÖNÍTETT ÁLLAMI PÉNZALAPOK 269

8. AZ ÖNKORMÁNYZATOK PÉNZÜGYEI 272

8.1 Az önkormányzatok szerepe az országos közfeladatok megvalósításában 272

8.2 Az önkormányzati gazdálkodás jogforrásai 273

8.3 Az önkormányzatok gazdálkodásának alapjai 274

8.4 Az önkormányzat vagyona 274

8.5 Az önkormányzat bevételei 275

8.6 Az önkormányzat gazdálkodása 276

8.7 Önkormányzati költségvetési intézmények 276

8.8 A helyi önkormányzat költségvetése 277

8.9 A helyi költségvetés ellenőrzése 279

2. RÉSZ. AZ EURÓPAI UNIÓ KÖLTSÉGVETÉSI JOGA 284

1. A költségvetési jog jogszabályi keretei 285

1.1 A Római Szerződés 285

1.2 A másodlagos jogforrások 285

2. A költségvetési szabályozás alapelvei 286

2.1 Az egységesség és a költségvetési pontosság elvei 286

2.2 Az éves költségvetés elve 286

2.3 Az egyensúly elve 287

2.4 Az elszámolási egység elve 287

2.5 Az univerzalitás elve 287

2.6 A részletesség elve 287

2.7 A hatékony és eredményes pénzgazdálkodás elve 288

2.8 Az átláthatóság elve 288

3. Az EU pénzügyi tervezési keretidőszakai 288

4. A költségvetés szerkezete 289

5. A költségvetés bevételei 290

5.1 A saját források rendszere 290

5.2 Egyéb bevételek 291

6. A költségvetés legfontosabb kiadási tételei 291

6.1 A mezőgazdasági kiadások 292

6.2 Strukturális és kohéziós politika 292

6.3 Egyéb belső politikák 294

6.4 Külső műveletek 294

6.5 Az Unió bővítésének előkészítése 294

6.6 Adminisztrációs előirányzatok 295

6.7 Tartalékok 295

7. A költségvetés megalkotása (a költségvetési eljárás) 295

8. A költségvetés végrehajtása 297

9. A költségvetési ellenőrzés 298

9.1 A számvevőszéki ellenőrzés 299

9.2 A parlamenti ellenőrzés 299